Арбітражні операції з криптоактивами. Частина 1

Напевно багато початківців криптотрейдерів чули про валютний арбітраж і навіть збиралися здійснювати операції, керуючись тією чи іншою технікою здійснення подібних операцій.

Фахівці Cryptohacker пропонують розібратися в основних поняттях валютного арбітражу, розглянути кілька популярних схем для його здійснення і можливі ризики подібних операцій.

«Будь-яку систему, створену розумом людини, зламає розум іншої людини». Стівен Кінг

Отже, почнемо з визначення. Арбітраж (від фр. «Arbitrage» - справедливе рішення) - кілька логічно пов'язаних угод, спрямованих на отримання прибутку з різниці в цінах на однакові або пов'язані активи.

Розрізняють:

- просторовий арбітраж (операції в один і той же час на різних ринках)

- часовий арбітраж (операції на одному і тому ж ринку, але в різні моменти часу)

Просторовий арбітраж

Говорячи про ринковий арбітраж у вузькому сенсі, перш за все слід мати на увазі просторовий арбітраж.

Найпростіший алгоритм здійснення таких операцій виглядає наступним чином: припустимо, на двох різних біржах котирування помітно відрізняються. Відповідно, купивши актив на першій біржі за меншим котируванням, і продавши на другий за вигіднішим, трейдер отримає свій прибуток.

За своєю суттю, біржовий арбітраж - це експлуатація неефективності котирування окремого брокера/біржі або фінансової системи в цілому. До того ж, чим менше централізована біржа, чим гірше налагоджені міжбіржові зв'язки, тим більше можливостей для арбітражера. Саме тому, арбітражні операції з криптоктивами зараз досить актуальні.

Що ж, давайте перейдемо до конкретики і розберемо кілька арбітражних схем, а також проаналізуємо їхні особливості.

Міжбіржовий арбітраж. Схема №1

Повертаємося до нашого простого прикладу з різницею котирувань. На біржі №1 котирування валютної пари BTC/USD=$10 000, на біржі №2 - $10 400. Купуємо на біржі №1 (звертаючи увагу на Ask-заявки в "біржовому стакані"), потім переводимо на біржу №2 і там продаємо. В результаті отримуємо $400 "брудного" прибутку, який назвемо "міжбіржовий спред".

Транзакційні витрати

Здавалося б, все досить просто. Однак $400 в нашому прикладі є "брудним" прибутком. "Чистих" прибутків ми, насправді, отримаємо дещо (а іноді і значно) менше.

Чому так відбувається? Відповідь проста: через різні комісії:

- за переказ коштів з зовнішнього гаманця на біржу №1

- деякі біржі (наприклад, HitBTC і з недавнього часу Bitfinex) беруть комісію за депонування коштів

- здійснення транзакції на біржі №1 (покупка BTC)

- переказ між біржами №1 і №2

- здійснення транзакції на біржі №2 (продаж BTC)

- виведення коштів з біржі №2 на зовнішній гаманець, наприклад апаратні Trezor та Ledger Nano S

Більшість арбітражерів, звичайно ж, беруть до уваги всі ці транзакційні витрати, працюючи з міжбіржовим спредом від 2-3% і вище. Також вони опрацьовують різні схеми для зменшення транзакційних комісій.

Проблема ліквідності

Це, мабуть, один з найважливіших моментів, який слід враховувати перед здійсненням арбітражних операцій. Найчастіше великий міжбіржовий спред спостерігається серед низьколіквідних альткоінів, обсяги торгівлі якими зовсім невеликі. У таких випадках "провернути" великі операції стає дуже проблематично.

Професійні арбітражери працюють в основному на великих обсягах. Такий підхід дозволяє мінімізувати транзакційні витрати.

Також не варто випускати з уваги той факт, що арбітражну вигоду намагаються отримати відразу достатньо багато гравців. Це означає, що з великою різницею в цінах, на різних майданчиках будь-який обсяг буде обраний досить швидко. Як результат, арбітражери позбавляються потенційного прибутку через швидке зменшення міжбіржового спреда.

Ризик зміни котирувань

Всі дії для просторового арбітражу повинні бути зроблені практично (а ще краще - буквально) в один і той же час. В іншому випадку котирування зміняться, згладиться міжбіржовий спред, і виникне висока ймовірність того, що операція стане збитковою.

У розглянутому нами прикладі цей ризик, в основному, виникає на етапі переказу коштів: з однієї біржі на іншу і з зовнішнього гаманця на біржу. Затримка може виникнути з боку самої біржі. Наприклад, в зв'язку з технічними роботами, гаманець того чи іншого криптоактива може не працювати ні на поповнення, ні на виведення.

Також ризик зростає при сильній завантаженості блокчейна тією чи іншою криптовалютою, що призводить до повільної обробки транзакцій. Що стосується першої криптовалюти, то навіть незважаючи на недавнє зниження середнього розміру комісій і деяке збільшення швидкості підтвердження транзакцій, переказ коштів з гаманця в гаманець все одно займе певний час, протягом якого ринкова кон'юнктура може сильно змінитися. З цієї причини мережа біткоіна не дуже підходить для здійснення арбітражних операцій, які потребують швидких транзакцій.

Алгоритмізація торгівлі

За ступенем автоматизації арбітражних операцій можна виділити кілька категорій трейдерів:

- ручний/напівавтоматичний режим. Саме таким чином працює більшість новачків, що тестують ту чи іншу схему. Ефективність операцій в такому режимі досить низька. Часто для пошуку арбітражних позицій використовуються спеціальні ресурси, платний/безкоштовний софт, боти та канали в Telegram, іноді інформацію надає сама біржа;

- алгоритмізований арбітраж. Набагато ефективніше, якщо всi арбітражні операції виконуються спеціалізованою програмою/ботом. Також вкрай бажано написати скрипт самостійно, а не купувати готовий. В цьому випадку можна домогтися максимальної ефективності і мати можливість внести потрібні зміни. Також біржа повинна підтримувати/надавати API, щоб можна було в неї вбудувати відповідний алгоритм.

Міжбіржовий арбітраж. Схема №2

Основна проблема міжбіржового арбітражу по першій схемі полягає в необхідності швидкого переказу коштів з біржі №1 на біржу №2. Давайте спробуємо виключити цю складову. Друга схема буде ефективна під час інвестування активів на середньо-/довгострокову перспективу, особливо в момент пампа.

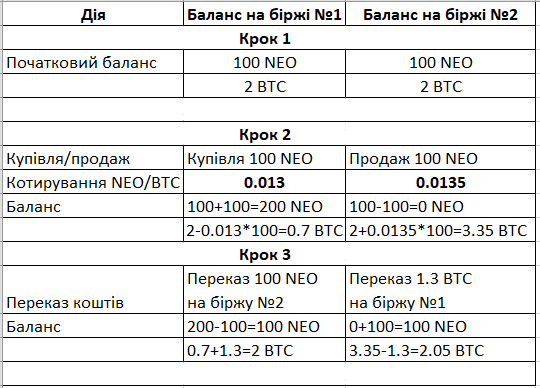

Припустимо, що у нас є 200 монет NEO і чотири біткоіни, які ми зберігаємо на двох криптобіржах в пропорції 50/50 для диверсифікації ризиків (див. у таблиці - КРОК 1).

При появі міжбіржового спреду, ми купуємо NEO (за рахунок наявних в гаманці BTC) на першій біржі і повністю продаємо їх на другий (див. КРОК 2), після чого робимо два перекази з біржі на біржу, щоб відновити баланс (КРОК 3).

В даному прикладі не враховано транзакційні витрати, однак, пам'ятати про них, безумовно, потрібно. Отже, в нашому випадку «брудний» арбітражний прибуток склав 0,05 BTC.

Тепер про мінуси даної схеми:

- обмежена мобільність - ми прив'язані до двох конкретних бірж і чекаємо появи сприятливої ситуації для здійснення вигідної арбітражної операції. Необхідно особливо ретельно вибирати майданчики для роботи

- підвищені транзакційні витрати: необхідно буде зробити дві операції з переказу грошових коштів з біржі на біржу, щоб відновити первинну пропорцію 50/50 і замкнути цикл операцій

Внутрішньобіржовий (трикутний) арбітраж. Схема №3

Можливість Внутрішньобіржового арбітражу виникає при неефективності котирування всередині одного майданчика. Припустимо, у нас в розпорядженні є 10 000 USDT, а на біржі виникла наступна ситуація з котируваннями:

- 10 000 USDT → 1 BT

- 1 BTC → 71,43 NEO

- 71,43 NEO → 10 357 USDT

В даній ситуації «брудний» арбітражний прибуток може скласти 357 USDT.

Ланцюжок внутрішньобіржових арбітражних операцій може не обмежуватися трьома активами, а бути довшим і складати, наприклад, чотири активи і навіть більше.

Мінусом цієї схеми є підвищений ризик швидкої зміни котирувань. Для більшої ефективності потрібна повна автоматизація пошуку і виконання заявок.

Також варто врахувати, що деякі біржі вводять додаткову затримку для обробки ринкових наказів з використанням API, що може істотно вплинути на кінцевий фінансовий результат.

Висновок

Розглянуті вище три схеми арбітражних операцій з криптоактивами є найбільш простими і популярними серед трейдерів. Пробувати себе в арбітражі чи ні - вирішувати вам. Однак, хотілося б повторитися, що на даний момент, актуальність подібних спекуляцій не залишає сумнівів, оскільки крипторинок остаточно не сформувався і знаходиться в постійному розвитку.

У другій частині статті буде дана інформація про більш складні арбітражні операції на криптобіржах, де трейдерам необхідно більш тонко відчувати ринок, швидко приймати рішення і чітко усвідомлювати всілякі ризики.

Обробка: Vinci