Арбітражні операції з криптоактивами. Частина 2

У попередній статті фахівці CryptoHacker розповіли про тимчасовий і просторовий арбітраж, а також про найпростіші схеми його здійснення. Останні може використовувати будь-яка криптовалютна біржа, переважно у флетовій фазі ринку, яка знижує ризик зміни котирувань.

Однак вигоду можна також отримувати і в періоди імпульсного або сильного трендового руху ціни активу, особливо якщо є можливість заздалегідь його спрогнозувати.

У другій частині матеріалу мова піде про більш складні операції. Вони використовуються не так часто, але, безумовно, також представляють інтерес для арбітражера.

Торговий/ринковий (ризиковий) арбітраж. Схема № 4

Ця схема багато в чому залежить від значущих подій і імпульсних рухів на ринку, а також від уміння прогнозувати трендовий рух.

Під час торгівлі на валютному ринку такими подіями можуть виступати, наприклад, публікація макроекономічних даних (NFP кожну першу п'ятницю нового місяця або процентна ставка ФРС США). На крипторинку поки слабо розвинене поняття новинної торгівлі, проте все ж можливий трейдинг за аналогічним принципом.

Також слід зазначити, що такі популярні графічні фігури теханалізу, як трикутник, з пробиттям рівновірогідно викличе рух котирувань вгору або вниз. При цьому він з великою ймовірністю буде імпульсним:

Для подібного виду арбітражу необхідно використовувати дві криптовалютні біржі, де представлено можливість здійснення маржинальної торгівлі (наприклад, Bitfinex і Poloniex), оскільки знадобиться відкривати позиції на зниження.

На одній біржі відкриваємо позицію на підвищення, на інший - на зниження перед моментом пробиття фігури. Позиції повинні бути в сукупності ринково нейтральними. Іншими словами, заставні суми, маржинальне забезпечення і котирування відкриття повинні бути ідентичними.

Далі можливі варіанти щодо закриття позиції:

- без встановлення відкладених ордерів (закриття збиткової позиції з досягненням процентних значень Margin Call/Stop Out)

- установка відкладених ордерів (Stop Loss/Take Profit); закриття за заданими котируваннями

Закриваючи одну з угод (частково або повністю) зі збитками, ми отримуємо прибуток з другої позиції. Різниця між ними складе арбітражний прибуток трейдера.

Даний спосіб арбітражу не рекомендується новачкам, оскільки необхідно коректно і ретельно підібрати стратегію мані-менеджменту, а також розмір позиції в співвідношенні з величиною ринкового руху. Не варто забувати, що маржинальне забезпечення надається в кредит, за який потрібно буде заплатити відсоток.

Головний мінус даної схеми - це торгівельний ризик. Він включає в себе можливе проковзування обробки ордерів, вибивання по Stop Loss однієї або обох позицій на гіперволатильному ринку і т. д. Також далеко не всі активи можна торгувати з маржинальним забезпеченням, їхню кількість обмежено.

Спредовий арбітраж (синтетична позиція). Схема № 5

Для торгівлі за допомогою цього методу арбітражу також знадобиться маржинальний трейдинг, що має на увазі можливість торгувати на зниження. Розглянемо схему на прикладі валютної пари BTC/USD (T).

Припустимо, на одній біржі котирування BTC/USD=$10 000, а на іншій - $10 300. На першій біржі відкриваємо позицію на підвищення, на другій - на зниження з однаковим об'ємом:

Як можна помітити, сукупна позиція знову буде ринково нейтральною. Іншими словами, зі зміною курсу BTC/USD прибуток однієї позиції дорівнюватиме збитку на іншій (за умови однакового обсягу і відсотка запозичених монет для маржинального забезпечення).

На чому ж тут може заробити трейдер? Справа в тому, що спред не є постійною величиною і в даному випадку зміна котирувань грає арбітражеру на руку. Зафіксувавши спред в $300, слід почекати, поки він зміниться до потрібного нам значення (наприклад, $150), і після цього закрити всі позиції.

Розглянемо схему більш детально:

- Відкриваємо дві позиції зі спредом $300: купуємо BTC/USD на Біржі №1 за ціною $10 000 і продаємо біткоіни на Біржі №2 за курсом $10 300.

- Закриваємо обидві позиції зі спредом $150 (на Біржі№1 фіксуємо ціну $10 500, на Біржі №2 фіксуємо ціну $10 650).

Загальний фінансовий результат: (10 500-10 000)+(10 300-10 650)=$150

Недоліки даної схеми:

- сукупна позиція буде ринково нейтральною, однак з великою волатильністю трейдеру потрібно зуміти "пережити" сильну зміну котирувань за збитковою позицією. Для цього необхідно гранично зважений ризик і мані-менеджмент

- облік ліквідності (який в даному випадку буде більш складним) - для отримання можливості торгувати з маржею, необхідно взяти її в позику. При цьому, стакан таких пропозицій за позиками також може бути недостатньо ліквідним

Арбітраж спот-ф'ючерс. Календарні спреди. Схема № 6

Арбітраж спот-ф'ючерс передбачає з одного боку покупку активу, а з іншого - продаж ф'ючерсів на цей же актив.

Часто ф'ючерсні ціни на активи трохи вищі їхньої спотової ціни, і на цьому можна заробити. Однак, для такого виду арбітражу ф'ючерс повинен бути поставочним. На жаль, на поточний момент ф'ючерси на біржах CME і CBOE по біткоінах є розрахунковими. Отже, подібний вид арбітражу поки недоступний, проте, з часом все може змінитися.

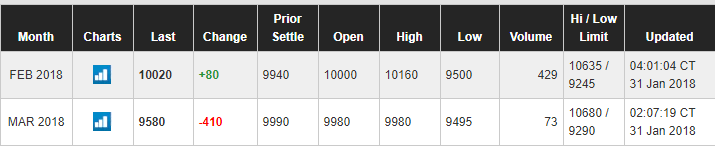

Проте вже зараз є можливість торгувати календарні спреди між двома ф'ючерсними контрактами. Припустимо, що на ринку з'явилася наступна ситуація (не через різниці поновлення котирувань, як на картинці, а в реальному часі):

Як видно з даних таблиці, ми можемо купити березневий ф'ючерс і продати лютневий, зафіксувавши календарний спред між ними.

За змістом і логікою торгівлі, ця операція повністю відповідає попередній арбітражній схемі. Далі необхідно дочекатися звуження календарного спреду, а потім закрити позиції. Або ж можна дочекатися експірації найближчого контракту, і тоді закриття відбувається автоматично.

З недавнього часу для українських трейдерів також відкрився доступ для торгівлі ф'ючерсами на біткоіни, проте не варто забувати про додаткову комісію (близько $20-30).

При подальшому розвитку похідних фінансових інструментів (наприклад, опціонів) на базі біткоінів з'являться нові можливості для арбітражних операцій. На поточний момент можливість торгувати традиційними (або, як ще кажуть, "ванільними") опціонами є тільки на біржі LedgerX. Однак очікується, що опціони почнуть масово і активно з'являтися вже влітку 2018 року.

Висновок

У цій статті ми розібрали кілька арбітражних схем, як простих, так і більш складних. Насправді, арбітражних схем існує набагато більше. Так, наприклад, не був розглянутий парний трейдинг, який дозволяє отримувати дохід за рахунок зміни кореляції двох активів.

Арбітражні операції, безумовно, становлять інтерес, особливо на не зовсім розвиненому криптовалютному ринку. Вони дозволяють отримувати невеликий прибуток при відносно невеликих ризиках за рахунок неефективності котирування на різних, за своєю ліквідністю, торгових майданчиках.

Для вилучення суттєвої вигоди знадобиться великий депозит, глибоке розуміння ринку і, бажано, навички програмування для створення та підтримки роботи арбітражного бота.

Водночас потрібно розуміти, що, незважаючи на широкі можливості для подібного заробітку, для молодого крипторинку характерні підвищені ризики.

Обробка: Vinci